私は、2022年に退職してから数か月が経過しました。

退職してから転職せず、専業主婦になる場合の手続きはいくつかありますが、「退職後手続きがよくわらない」や「手続きがすべてできたか不安」と思われている方もも多いのではないでしょうか?

私も退職後の手続きにはわからないことが多く、聞いたり調べたりして手続きを進めていきました。この記事ですべて解決できるよう詳細をご説明いたします。

この記事は、

『会社を退職後、夫(妻・親族)の扶養に入られる方』

を対象としておりますので、その点ご留意いただきますようお願いいたします。

1.退職後の手続きについて詳しく解説!

退職後の手続きについて、以下の通り詳しく解説します。その1~その5までありますので、ご一読ください。

その1.企業型確定拠出年金から個人型へ移行する

(1)確定拠出年金とは何か

まず、確定拠出年金とは何かというと、

・拠出された掛金とその運用収益との合計額をもとに、将来の給付額が決定する年金制度です。

厚生労働省ホームページより

・掛金を事業主が拠出する企業型DC(企業型確定拠出年金)と、加入者自身が拠出するiDeCo(イデコ・個人型確定拠出年金)があります。

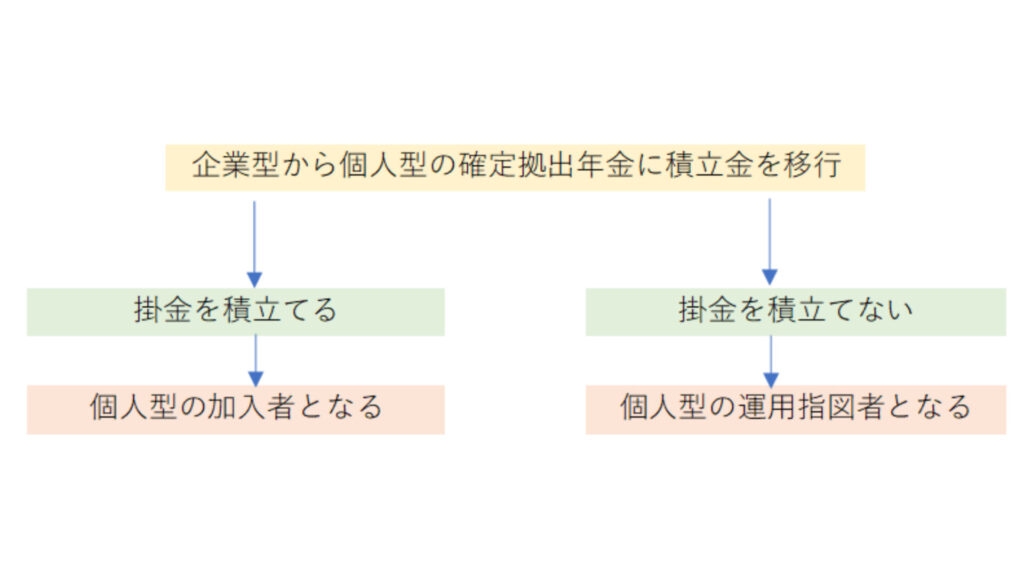

企業型確定拠出年金は、確定拠出年金制度を導入している企業であれば、その従業員は加入されていると思います。退職して専業主婦(夫)になる場合、個人型の確定拠出年金への移行が必須になります。掛金は積み立てるか、積み立てないか選択することができます(積み立てを選択しない場合も、移行は必須です)。図1にて手順を表しています。

図1.個人型確定拠出年金への移行後の手順

なお、企業型確定拠出年金加入者の資格は、退職日の翌日に喪失します。企業型から個人型への移換手続きの期限は、資格を喪失した月の翌月から起算して6ヶ月以内となります。これを超えてしまうと、国民年金基金連合会に自動移管され、運用ができなくなります。移管後に手続きすることも可能ですが、国民年金基金連合会から運営管理機関への移管には事務手数料などが発生しまた手間もかかりますので、早めに手続きを終わらせましょう。

(2)個人型への移行手続きについて

個人型確定拠出年金(iDeCo)は、銀行や証券会社などあらゆる機関で取り扱っています。従って、運用手数料、引き落とし手数料のできるだけ少ない運営管理機関を選定し、申し込みを行った方がよいでしょう。

重要ポイント

・企業型確定拠出年金を積み立てていた運営管理機関から別の機関へ変更可能です。

・移行先の運営管理機関に申し込みを行なえば、移行作業は可能です。

ちなみに私は、SBI証券で手続きを行いました。手数料も比較的安価で、ネットで手続きが完了しますので、とても簡単です。

(3)移行手続きに必要な持ち物

手続きに必要な持ち物は、以下の通りです。

・基礎年金番号(年金手帳に記載されています)

・本人確認書類(マイナンバーカードなど)

企業型確定拠出年金の運営管理機関から、退職後の手続きについてはがきなどが届きますので、個人型への手続き完了まで大切に保管をしておきましょう。

(4)移行手続きにかかる期間

口座を開設する必要があり、移管作業には1か月以上最長3か月程度はの時間がかかります。

上述の通り手続き完了期限は、退職日の翌日から6か月となりますので、早めに手続きを行ってください。

その2.夫(妻)の社会保険上の扶養に入る【厚生年金、健康保険】

年金、健康保険について、夫(妻)の社会保険上の扶養に入る必要があります。

扶養には2種類あり、『社会保険上の扶養』『税法上の扶養』があります。

『税法上の扶養』については後述(その3で解説)しますので、まずは『社会保険上の扶養』について説明していきます。

『社会保険上の扶養』とは?

扶養者(夫あるいは妻)が加入する社会保険(健康保険・厚生年金)の被扶養者になることです。これにより、被扶養者は扶養者と同じ社会保険に加入することができ、自ら社会保険料を納めなくて済みます。

『社会保険上の扶養』に入るための要件とは?

『社会保険上の扶養』に入るための要件について、日本年金機構ホームページより抜粋したものが以下表1の通りです。基本的に退職後無収入の状態になると思われますので、要件は満たしているものと思われます。

表1.『社会保険上の扶養』に入るための要件

| 項目 | 内容 |

| 収入 | 年間収入(※3)130万円未満(60歳以上または障害者の場合は、年間収入180万円未満) 且つ ・同居の場合 収入が扶養者(被保険者)の収入の半分未満 ・別居の場合 収入が扶養者(被保険者)からの仕送り額未満 ※3:年間収入とは、過去の収入のことではなく、被扶養者に該当する時点および認定された日以降の年間の見込み収入額のことをいいます。(以下省略) |

| 対象者 | 【被保険者と同居している必要がない者】 配偶者・子・孫および兄弟姉妹・父母・祖父母などの直径尊属 【被保険者と同居していることが必要な者】 上記意外の3親等内の親族(伯叔父母、甥姪とその配偶者など) 内縁関係の配偶者の父母および子(当該配偶者の死後、引き続き同居する場合を含む) |

『社会保険上の扶養』の手続き先は?期限は?

扶養者(夫(妻))の会社に手続きを行うことになりますので、扶養者の協力が必要不可欠です。

詳しい手続き方法は、扶養者の会社に確認したほうが良いでしょう。

また、期限は退職から1か月以内が通常になるかと思います。この手続きを行い問題なければ、『健康保険証』『国民年金第3号被保険者□該当通知書』が発行されます。

その3.『税法上の扶養』手続きを行う(年末調整)

その2で後述するとしておりました、『税法上の扶養』についてです。これは、会社員が11月~12月頃に行う年末調整にて手続きを行います。(年末調整の申請資料のうち、「給与所得者の扶養控除等(異動)申告書」に必要事項を記入すればよいです。)

●税法状の扶養とは?

納税者(夫あるいは妻)の配偶者などの年間の合計所得金額が48万円以下(給与収入が103万円以下)の条件を満たした場合に、納税者の所得から一定の金額を控除することが出来て税負担が軽減できる制度です。(配偶者は配偶者控除の対象)

…納税者本人の給料が1,000万以下の場合に限るなど条件もありますので、詳しくは、国税庁のホームページを参照してください。

つまり、退職月などにより、その退職した年には『税法上の扶養』から外れ、配偶者控除は受けられない可能性があります。

その4.住民税を納付する

会社員の場合、毎月の給与から住民税が差し引かれ会社が代わりに納付してくれる、特別徴収が採用されています。

住民税は、前年1年間(1月~12月)の年収に対する住民税を納める必要があり、退職した場合、会社が代行してくれなくなりますので、自ら支払う必要(このことを普通徴収といいます)があります。

退職後、お住まいの自治体より住民税納付通知所が送られてきますので、それに従い、銀行やコンビニなどで支払いを行ってください。一括支払いか分割(4回(6月・8月・10月・1月))で支払うかどちらかの選択が可能です。

これまでは、毎月給与から1か月分が引かれていましたが、今回は1年分の税金を一括(4分割)で支払うことなりますので高額になります。

私は、金額を見てかなりショックを受けましたので、皆さんも覚悟をしておいた方がよいでしょう。

その5.確定申告を行う

会社在籍中に給料から税金が天引きされており、本来であればその年の年末調整により税金の確定が行われます。しかし、途中で退職するとその手続きが会社で出来なくなりますので、確定申告を行う必要があります。

退職した翌年の2月16日~3月15日に確定申告をおこない、退職後に会社から送付される『退職所得の源泉徴収票』を持参し税務署にて手続きを行いましょう。(✓check参照ください)

わざわざ税務署に行かなくても、自宅で確定申告ができちゃいます。

『国税庁 確定申告書等作成コーナー』の”作成開始ボタン”をクリックしたら、簡単に確定申告ができます。人にもよりますが、源泉徴収票や控除証明書の提出も省略できちゃいます。

※一部の方は、確定申告書等作成コーナーにて、確定申告ができませんので、詳しくは、国税庁HP(こちら)をご確認ください。

※国税庁公式、申告書マニュアルはこちらです。

参考:失業保険の受給するのは、不正受給になります。

失業保険の対象者は、『積極的に働く医師と働く能力があり、適職の紹介にいつでも応じられるのに、就職できないという失業の状態にある』ことが前提となります。したがって、専業主婦(夫)を自ら望んでいる場合は、適用されません。

偽り受給した場合には、不正受給とみなされます。

退職した後に会社から渡される離職票の裏面には、『不正に受給した金額の返還とさらにこれに加えて返還額の2倍の金額の納付を命ぜられ、また詐欺罪などで処罰されることがあります』と記載されてます。

たまに、誤解されている方がいらっしゃいますので、参考までに記載させていただきました。

2.さいごに

いかがでしたでしょうか?

手続きは多くはありませんが、『確定拠出年金の移行』『夫(妻)の社会保険上の扶養に入る』の手続きについては時間を要しますので、退職後すみやかに手続きをしておいた方がよいでしょう。

このブログを読んで頂きありがとうございました。参考にしていただけますと幸いです。

以上